損害保険システム

損害保険システムの概要

損害保険システムは、生命保険システムと同様、損害保険商品の普及・進展とともに発展してきました。昭和40年代に社内の事務処理効率化のためにコンピュータが導入されたのち、昭和50年代には、自動車保険を中心にオンライン化が進められました。

また、昭和60年代以降は代理店オンラインシステムの構築や、情報系システムや資産運用系システムの構築等が進められ、現在の損害保険システムの原型はここで一応の完成を見ることになります。

その後、保険業法改正による保険商品・保険料率の自由化、ダイレクト損保の参入等により、損害保険会社の合併や経営統合が相次ぎ、各社ともシステム統合や契約移行等に多大なリソースを費やしました。一方、代理店ダイレクト計上機能の導入や事務処理のペーパーレス化、インターネットチャネルの導入、保険金支払漏れの防止対応などの対応にもあわせて取り組んできました。

近年、損害保険会社におけるシステム統廃合の流れは一段落したことから、各社とも自社のデジタライゼーション戦略に応じて、次のステップに舵を切っています。具体的には、代理店システムのWEB化・機能拡充、クラウドシステムの活用、テレマティクス保険の開発、保険比較サイトとの連携強化、インシュアテック(保険版FinTech)への対応といった取組みが活発に行われています。

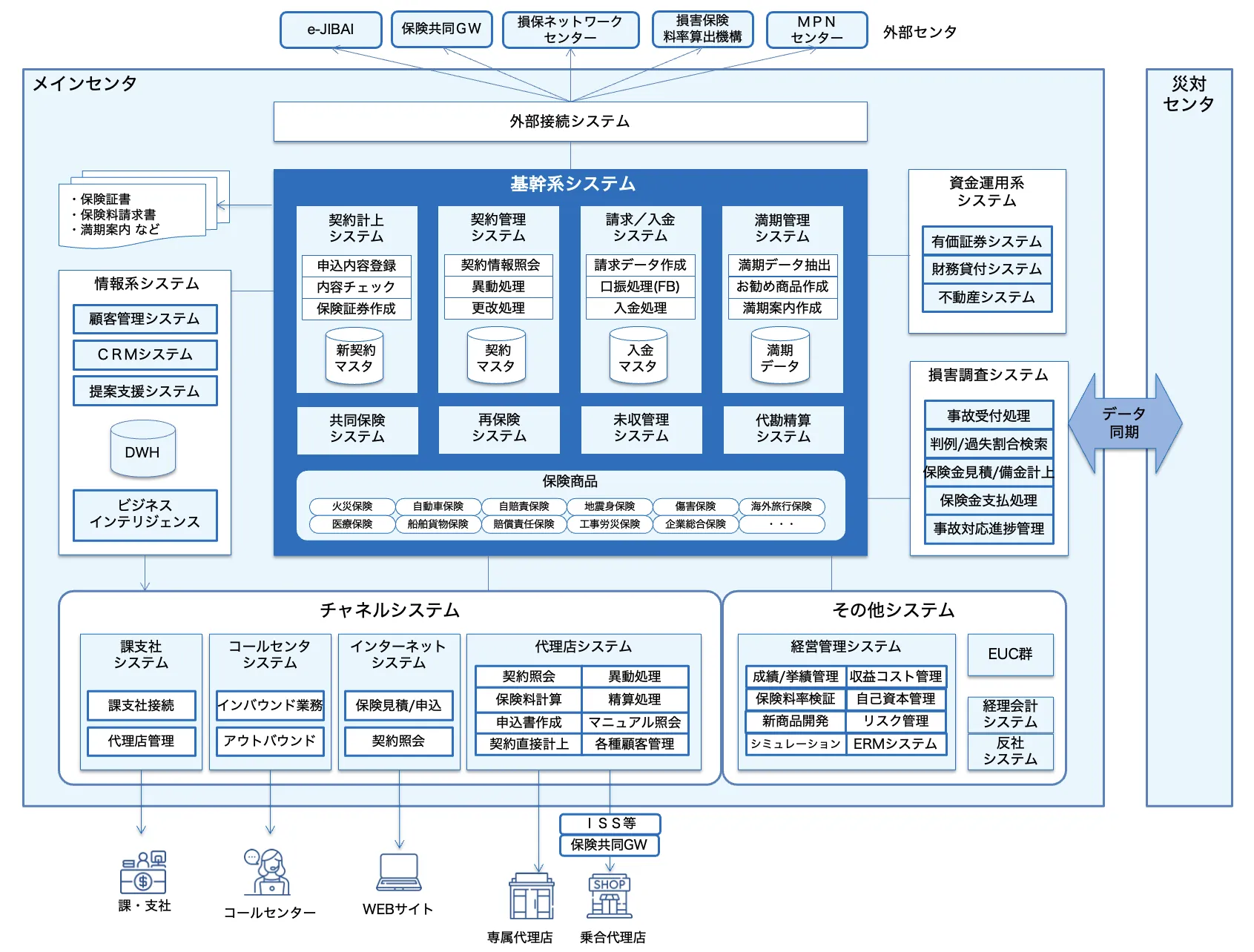

損害保険システムの概要図

以下に損害保険システムの概要図を示します。各会社により、システム構成は大きく異なります。

損害保険システムの特徴

損害保険システムの特徴を以下に示します。

短期契約中心の保険商品

損害保険は、火災保険等を除く大多数の商品が短期(1年)契約の商品となっています。このため、毎年保険契約の更改処理が必要となります。一方で、生命保険と比較すると契約更改は実施し易くなっており、システム統合時やシステム更改時には、一括移行方式ではなく満期移行方式が広く採用されます。

多品種の保険商品

損害保険は、生命保険と比較して非常に多くの保険商品を扱っています。このため、基幹系システムに保有する契約マスターファイルは、データ項目が多く契約1件あたりのレコード長が大きいという特徴があります。また、EUCシステムで保険商品を管理している場合も多いことから、比較的多くのEUCシステムが存在しています。

多種多様な代理店ネットワーク

損害保険会社は、専業代理店から自動車ディーラー、整備工場、住宅販売会社、銀行など、各保険商品に応じて、幅広い業種に代理店を委託しています。このため、様々な代理店において正確な事務が行われるよう、システム上でも工夫することが求められます。

クラウドシステム

保険業界は、金融業界の中では比較的早い段階からクラウドシステムの利用を開始したと言われています。具体的には人事総務系システムや営業支援システム、コールセンターシステムなどでクラウドシステムが活用されてきました。

一方で、 保険契約管理などを担う基幹系システムについては、依然として多くの大手保険会社でメインフレーム上で稼働しており、これらのシステムのモダナイゼーションが課題となっています。一部の先進的な損害保険会社において、これら基幹系システムをパブリッククラウドへ移行する取組みも行われています。

損害保険システムの機能概要

損害保険システムの機能概要をサブシステム単位で説明します。

基幹系システム

契約計上システム

契約計上システムは、代理店パソコンや事務センタのバッチ処理により、顧客と契約締結された契約申込書の内容を基幹システム(契約マスタ)に計上(登録)するためのシステムです。計上されたデータをもとに保険証券を作成し、顧客へ郵送します。

契約管理システム

契約管理システムは、契約締結後の保険に関する各種照会処理、異動処理などの各種管理機能を提供するシステムです。既存の保険データの管理を行うために他システムと幅広く連携するなど、最重要システムになります。

請求/入金システム

請求/入金システムは、分割払い保険料の請求書データの作成と、金融機関から受領した保険料の引落し結果データ(入金データ)の消込処理等を行うためのシステムです。

満期管理システム

満期管理システムは、契約満期が到来する契約データを抽出し、更改申込書類を作成するシステムです。既存契約をもとに顧客に推奨する新たな契約内容を印刷した説明書を作成します。

代勘精算システム

代勘精算システムは、代理店と保険会社の間で、月次単位で保険料等の清算を行うシステムです。契約データと請求/入金データ等を突合して、清算が正しいことも確認します。

共同保険システム

共同保険システムは、複数保険会社が共同で保険を請け負う「共同保険」方式のデータを管理するシステムです。1保険会社では引き受けられないようなリスクが高い案件等については、リスク分散のために共同保険が用いられます。共同保険システムでは、他保険会社と保険明細データ(共保ボルドロ)の送受信を行います。

再保険システム

再保険システムは、保険会社が保険の一部等を別保険会社へ移転する「再保険」方式のデータを管理するためのシステムです。リスクが大きい案件等について、リスク分散のために再保険が用いられます。外部に移転するものを出再、外部から受け入れるものを受再といいます。共同保険システムと同様に、他保険会社と保険明細データ(再保ボルドロ)の送受信を行います。

外部接続システム

外部接続システムは、e-JIBAIシステムや損保ネットワークセンタなどの外部センタと基幹系システムとの接続を制御するシステムです。代表的な外部センタについて、簡単に紹介します。

e-JIBAIシステム

e-JIBAIシステムは、自賠責保険に関する事務、管理、決済業務を行う共同利用型システムです。自賠責保険証明書の作成、ホストへの契約計上処理などの機能が提供されています。自賠責保険市場の9割以上をe-JIBAI利用会社が占めており、実質的な業界標準システムになっています。

保険共同ゲートウェイ

保険共同ゲートウェイは、NTTデータや日立製作所が提供する共同利用型の代理店接続システムです。業界標準の仕様書に基づき、オンライン接続機能や一括ファイル転送機能が提供されています。

損保ネットワークセンター

損保ネットワークセンターは、日本損害保険協会が運営するシステムで、損害保険(共済含む)に関わる契約内容、事故状況、保険金の請求内容等の個人情報等を共同利用するためのシステムです。顧客が自動車保険を他社に乗り換えた場合に適切な等級を引き継ぐことや不正な請求を防止することを目的としています。

損害保険料率算出機構

損害保険料率算出機構は、各損害保険会社から提供された契約データや事故データ等をもとに、各保険種目の純保険料算出時の目安となる参考純率や基準料率を算出しています。参考純率には、自動車保険、火災保険、傷害保険、介護費用保険があり、基準料率には自賠責保険、地震保険があります。

損害調査システム(事故処理システム)

損害調査システムは、事故の受付(クレーム)、損害金の見積、事故対応の進捗管理、保険金の支払い等を処理するためのシステムです。サービスセンターにおいて事故処理を迅速かつ正確に実施するために、ビジネスルールエンジンの採用や、修理費見積りの自動化、過失割合の自動判定などの工夫が施されています。

資産運用系システム

損害保険会社は、顧客から集めた保険料等をもとに資産運用を行っており、主に有価証券や貸付、不動産等で運用しています。資産運用系システムは、このような損害保険会社の資産運用を支援するシステムです。

ちなみに損害保険会社の資産運用規模は約30兆円であり、これは生命保険会社の約10分の1の規模となっています。これは損害保険が主に短期契約を扱っていることが主な理由となっています。

情報系システム

情報系システムは、顧客情報や契約情報等のデータをデータウェアハウス等に一元的に管理して、より効率的な保険販売促進や収益管理の強化等を支援するシステムです。

データウェアハウス以外に、顧客情報を一元的に管理する「顧客情報管理システム」や、効率的な保険販売や顧客折衝を推進する「CRMシステム」や「提案支援システム」などから構成されます。また、これらのデータを活用するためのビジネスインテリジェンスツールも具備しています。

チャネルシステム

チャネルシステムは、様々なチャネル経由で保険販売や既存契約管理等を行うためのシステム群です。乗合代理店等と接続するための代理店システムや、インターネットサイト上で直接保険の見積・申込等ができるインターネットシステムなどがあります。

特に損害保険会社においては、契約の大半を代理店経由で締結していることから、効率的な代理店システムを構築することが非常に重要となっており、ダイレクト計上を進めるなど、各社とも力を入れています。また、カーディーラー・修理工場、保険ショップ、銀行など多様な代理店を有していることから、インターネット経由でクラウドを活用した情報共有システムを構築する場合もあります。

経営情報管理システム

経営管理システムは、保険会社の収益やコスト、自己資本、リスク等を計量化・管理するためのシステム群です。保険会社は、保険引受リスク、資産運用リスク、オペレーショナルリスクなど様々なリスクにさらされており、これらのリスクを統合的に管理する必要があります。

特に金融庁は「保険会社向けの総合的な監督指針」において、保険会社の戦略目標を達成する重要なツールとして、全てのリスクを統合的に管理し事業全体でコントロールするために、統合的リスク管理(ERM)態勢を整備することを求めています。このため、各保険会社においてERMの考え方に基づく経営管理システムの整備が進められています。

また、 財務健全性の確保という観点では、ESR(経済価値ベースのソルベンシー比率)を算出・管理する必要があります。ESRは、リスク量に対する資本(リスクバッファ―)の十分性を示す健全性指標で、以前のソルベンシー・マージン比率(SMR)に代わって導入された規制です。

このESRの算出について、金融庁から「2026年3月末から適用(2025年度決算より新制度に基づく報告)」というタイムラインが公表されており、各保険会社において対応が求められています。

製品・サービス一覧

損害保険システムの製品・サービス一覧は、以下のページを参照ください。