市場リスク管理・ALMシステム

市場リスク管理・ALMシステムの概要

市場リスクは、金融庁の監督指針上で、以下のように定義されています。

「市場リスクとは、金利、為替、株式等の様々な市場のリスク・ファクターの変動により、資産・負債(オフ・バランスを含む。)の価値が変動し損失を被るリスク、資産・負債から生み出される収益が変動し損失を被るリスクをいう。」

なお、主な市場リスクは以下の3つのリスクからなります。

金利リスク

金利変動に伴い損失を被るリスクで、資産と負債の金利又は期間のミスマッチが存在している中で金利が変動することにより、利益が低下ないし損失を被るリスク。

為替リスク

外貨建資産・負債についてネット・ベースで資産超又は負債超ポジションが造成されていた場合に、為替の価格が当初予定されていた価格と相違することによって損失が発生するリスク。

価格変動リスク

有価証券等の価格の変動に伴って資産価格が減少するリスク。

市場リスク管理で管理対象となる勘定としては、バンキング勘定(銀行勘定)とトレーディング勘定に分けられます。バンキング勘定は、預金・貸出(預貸系取引)及び満期保有目的の債券・政策保有株式などの勘定を指し、トレーディング勘定は、金利や為替、株価等の短期変動の収益化を狙う株式や投資信託等の取引を行うための勘定を指します。

もともと、我が国の各金融機関は、ALMシステムで資産・負債の金利変動のミスマッチ等を低減し期間収益の安定化を図るなど、バンキング勘定(特に預貸系取引)の金利リスク低減を中心に市場リスク管理の高度化に取り組んできました。

一方で、トレーディング勘定等の市場取引業務についても、他のリスクと比較してリスク計量化が容易であったこと等から、個別の市場リスク管理システムが構築され、ポートフォリオ管理やポジション管理に活用されてきました。

その後、市場取引業務(デリバティブ等)の拡大や、バーゼル2において市場リスク全体の計量化が求められたこと等から、バンキング勘定とトレーディング勘定とを併せた、統合的な市場リスク管理態勢の構築が進められてきました。

こうした流れを受けて、システム面でも、預貸系取引の金利リスクを中心にリスク計量を行ってきたALMシステムと、市場取引業務の為替リスクや価格変動リスクを中心に計量を行ってきた市場リスク管理システムとを併せた、統合的な市場リスク管理システムの構築が進められるようになってきています。

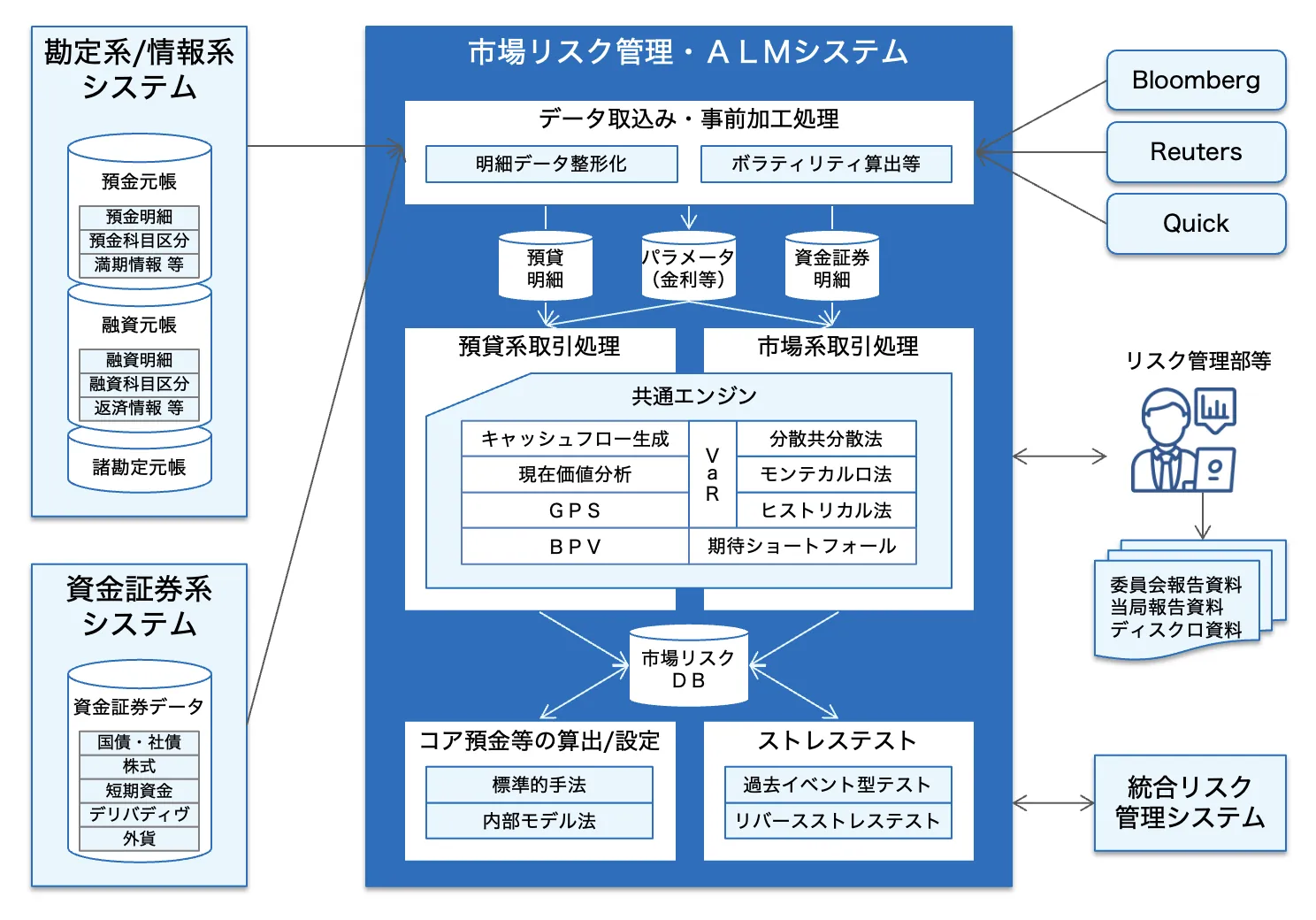

市場リスク管理・ALMシステムの概要図

以下に市場リスク管理・ALMシステムの概要図を示します。各金融機関により、システム構成は大きく異なります。

バーゼルIIIにおける市場リスク規制

バーゼルIIIにおいては、マーケットリスク(市場リスク)とは市場価格の変動に伴って損失が生じるリスクを指すとされており、自己資本比率の分母に原則としてマーケットリスク相当額を算入する必要があります。

マーケットリスク相当額の計測対象となるのはトレーディング勘定の商品に関するリスクと、バンキング勘定の商品に関するリスクの両方です。

不算入特例の見直し

バーゼルIII適用以前では、一定の要件(トレーディング勘定の資産と負債の合計が1,000億円未満、かつ、総資産の10%未満の場合)を満たす場合に、マーケットリスク相当額の自己資本比率の分母への算入が不要となる「不算入特例」が認められていました。

バーゼルIIIではこの不算入特例の基準が厳格化され、「外国為替の全体のネット・ポジションが1,000 億円未満であり、かつ他のリスクアセットを加えた額の10%未満であること」が追加されました。これは、バンキング勘定において外国有価証券投資を積極的に行っている金融機関が存在するためとされています。

金融庁の調査では、2023年3月期で、マーケットリスクを計測する金融機関は11金融グループ 23金融機関でしたが、今回の見直しにより、多くはないものの追加的にマーケットリスクの計測が必要となる金融機関があると考えられています。

マーケットリスク相当額の算出手法

バーゼルIIIでは、マーケットリスク相当額の算出方法(標準的方式・内部モデル方式)が大幅に見直されたほか、マーケットリスク相当額を、以前の標準的方式による算出額に一定の値をかけて算出する簡易的方式が導入されました。

標準的方式

標準的方式では、トレーディング戦略を実施するトレーダーグループ「トレーディング・デスク」を設置することが求められており、このトレーディング・デスクが、リスク管理態勢の整備やリスク許容範囲の設定などを行います。

標準的方式によるマーケットリスク相当額は以下の額の合計額になります。

- リスク感応度方式に基づくマーケットリスク相当額

- デフォルトリスクに対するマーケットリスク相当額

- 残余リスク・アドオンに対するマーケットリスク相当額

内部モデル方式

内部モデル方式とは、金融機関の内部モデルによりマーケットリスク相当額を算出する方式です。利用するには金融庁長官の承認が必要です。

内部モデル方式によるマーケットリスク相当額は以下の額の合計額になります。

- (内部モデルで算出する)期待ショートフォールの額

- ストレステストを用いて算出される額

- (クレジット商品や株式の)デフォルトリスクの額

簡易的方式

簡易的方式によるマーケットリスク相当額は、以前の標準的方式による各リスクカテゴリーのマーケットリスク相当額に一定の値をかけた額の合計額になります。

- 金利リスク x 1.3

- 株式リスク x 3.5

- 外国為替リスク x 1.2

- コモディティ・リスク x 1.9

市場リスク管理・ALMシステムの機能概要

市場リスク管理・ALMシステムにおける処理について簡単に説明します。

(1) 預貸系取引の金利リスク

預貸系取引の金利リスク計測については、まず勘定系システムや情報システム等から預貸明細データ等を取り込み、資産・負債構成を決定したあと、将来のキャッシュフロー展開と現在価値の計測を行います。その後、キャッシュフローや現在価値に対して、BPVやVaR等の手法を用いて、金利変動がバンキング勘定の現在価値に影響を与える影響を計測します。

預貸系取引の金利リスク計測において問題となるのは、将来のキャッシュフロー予測の難しさになります。具体的には、流動性預金の流出や住宅ローンや定期預金の期限前償還(プリペイメント)などが挙げられます。

これらについては、各金融機関において、金融庁の監督指針等を参考に、コア預金モデル(流動性預金の中で長期間滞留する預金)やプリペイメントモデル等を構築しており、システム上でも、これらのモデルに基づいたキャッシュフロー展開が実施できるようになっています。

(2) 市場系取引の市場リスク

市場系取引における市場リスク計測については、資金証券系システム等から各商品単位の明細データ等を取込むほか、Bloomberg等の外部情報機関から為替や株価データ等を取込んだあと、VaR等の手法を用いて、為替変動や株価変動等がバンキング勘定やトレーディング勘定に与える影響を計測します。

(3) 市場リスクの計量手法

市場リスクの計量手法には、以下のような手法があります。

BPV(ベーシス・ポイント・バリュー)

BPVは、すべての期間の金利が1bp(0.01%)上昇するとの前提を置いたときの現在価値の減少額をシミュレートする手法。

GPS(グリッド・ポイント・センシティビティ)

GPSは、特定の期間の金利が1bp(0.01%)上昇するとの前提を置いたときの現在価値の減少額をシミュレートする手法。BPVでは全期間のイールドカーブが1bp変動するのに対して、GPSでは一定期間の金利のみが変動します。

VaR(分散共分散法)

リスクファクターが正規分布にしたがって変動し、リスクファクターに対する資産・負債の現在価値の感応度(デルタ)が 一定であると仮定して、VaRを算出する。

VaR(モンテカルロ・シミュレーション法)

乱数を利用して、繰り返しリスクファクターの予想値を生成する。リスクファクターの予想値に対応した資産・負債の現在価値をシミュレーションにより算出し、得られた現在価値を降順に並べてVaRを求める。

VaR(ヒストリカル法)

現時点のポートフォリオ残高・構成を前提に、過去のリスクファクター値を利用して、理論価値を遡って計算する。得られた現在価値の分布を用いてVaRを求める。

(4) ストレステスト

市場VaRは、過去の一定期間の観測データをもとに計測される「推計値」であることから、例えば、金利・為替等の市場変動が小さい期間が長く続いた場合、観測期間内に発生しなかったストレス事象の発生リスクを捕捉することができません。

このため、過去の重大なストレス事象発生時のシナリオを活用したり、将来発生が想定されるシナリオをもとにして、ストレステストを実施することが求められます。これらのストレステストの実施を通じて、潜在的なリスク事象の捕捉や損失限度額設定、アラームポイントの見直し等が可能になります。

製品・サービス一覧

市場リスク管理・ALMシステムの製品・サービス一覧は、以下のページを参照ください。