経営管理システム

経営管理(収益管理)システムの概要

金融機関における経営管理(収益管理)の手法は、経済環境や海外金融機関動向、当局規制等に影響を受けながら、時代とともに進化を続けてきました。護送船団方式の時代においては、預金残高の積み上げが金融機関の収益(利益)向上に直結していたことから、営業店単位での残高や粗利益(本支店レートを用いた預貸利鞘や手数料収入)が主な管理対象でした。

その後、金利自由化の時代の中で、スプレッド算出方式の改善(本支店レート方式から個別明細単位のスプレッド算出)や経費算出方法の改善(ABC原価方式による活動原価算出)が進められ、次に、バブル崩壊による企業倒産の増加や有価証券評価額の毀損等を受けて、信用リスク(信用コスト)や市場リスクを考慮した収益管理へと進化し、さらには、バーゼル規制強化等を受けて、その他リスク(オペレーショナルリスク等)や自己資本・資本コストを考慮した統合的な経営管理(資本・リスク・収益)へと進化を続けてきました。

また、最近では、リーマンショックや欧州金融危機の反省を踏まえた国際金融規制強化の流れを受け、特に国際基準行となるメガバンク等においては、リスクアペタイトフレームワーク(RAF)に基づく資本・収益・流動性・リスクのより一体的な管理、管理サイクルの短縮化、グループ・グローバルベースの統合的な管理等を目的として、より高度な経営管理システム(MIS)の構築が進められています。

なお、経営管理(収益管理)の手法は、銀行の規模や収益モデル、グループ会社有無、各種規制の適用有無等により実に様々であり、経営管理システムの構築レベルも様々です。上述したとおりに、資本コスト・リスク・経費控除後の利益ベースでの経営管理を行っている金融機関もあれば、これらの収益指標が実態と乖離する等の理由により、伝統的な粗利益ベースで管理を行っている金融機関も多いようです。

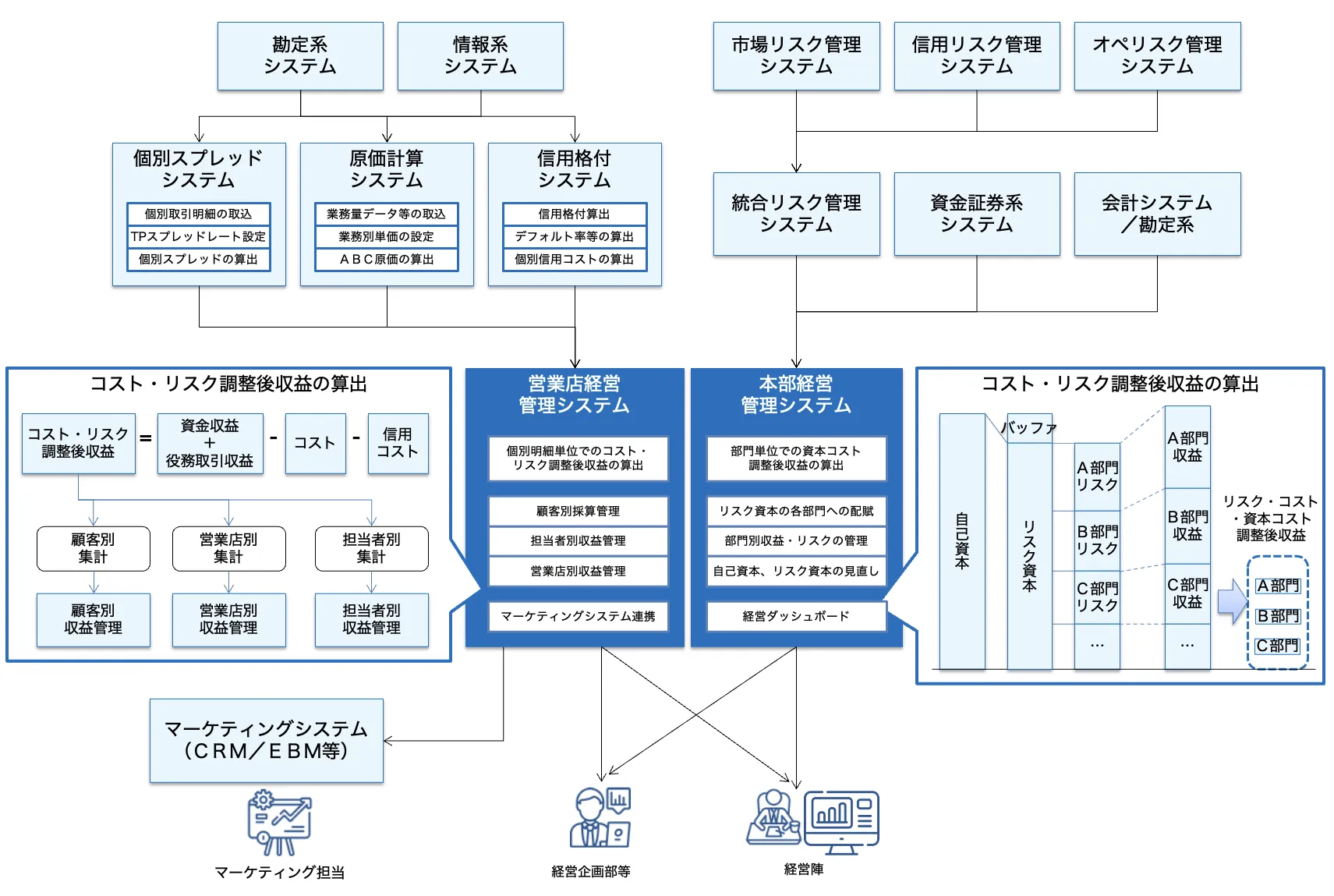

経営管理(収益管理)システムの概要図

以下に代表的な経営管理(収益管理)システムの概要図を示します。各金融機関により、システム構成は大きく異なります。

経営管理システムの機能概要

(1) 営業店経営管理システム

営業店経営管理システムは、各営業店における顧客や口座別に算出した収益を営業店単位や職員別に集計すること等により、営業店の収益管理を支援するシステムです。

顧客や口座別のコスト・リスク調整後収益を算出するために、以下に示すような算出式を用いますが、算出に当たっては複数のシステム(あるいは機能)を組み合わせる必要があります。

下記に、コスト・リスク調整後収益を算出するために必要となる各システムの概要について説明します。

個別スプレッドシステム

顧客や口座別等の明細単位で、資金収益や役務取引収益を算出するシステムです。営業店経営管理システムと同一システムで実現する場合もあります。勘定系システムや情報系システム等から、各口座情報や商品情報の明細を受領し、各残高と個別スプレッド(適用利率と仕切りレートの差)を元に、明細単位で資金収益を算出します。また同様に、勘定系システムや情報系システムから、為替取引や商品販売等の手数料収入に関するデータを受領し、顧客や口座単位で役務取引収益を算出します。

ABC原価計算システム

ABC原価計算システムは、活動基準原価計算(ABC:Activity Based Costing)に基づいて、銀行業務における活動単位の経費を算出するシステムです。勘定系システムや情報システム等から、経費データ(人件費、物件費等)と業務量データ(取引回数、渉外回数等)を受け取り、コストプッシュ方式やディマンドプル方式による活動別の単価の設定や、業務量データと活動別単価を組み合わせて、顧客別、口座別、あるいは担当者別等の経費額を算出します。

設定する活動を詳細にするほど正確な経費額が算出できる反面、活動回数の計測・収集に多大な人的リソースを要する場合もあります。万単位の活動種類を設定している金融機関もあるようです。

信用リスク管理システム

信用リスク管理システムは、与信明細単位で、各信用格付に応じた信用リスク(信用コスト:期待損失額)を算出するシステムです。詳細は別項で説明しています。

コスト・リスク調整後収益を算出する際に、オペレーショナルリスクを控除する場合は、上記システム以外に、オペレーショナルリスク管理システムとの連携が必要になります。

営業店経営管理システムでは、これらのシステムから受領した、収益データ、経費データ、信用コストデータ等をもとに、明細単位でコスト・リスク調整後収益を算出し、その後に顧客別、担当者別、営業店別等で集計したファイルや帳票を作成します。

これらのファイルや帳票をもとにして、顧客別採算管理や営業職員の評価、営業店の評価等の営業店の経営管理が実現できるようになっています。

(2) 本部経営管理システム

本部経営管理システムは、営業店も含めた各部門における収益について、各部門に配賦されたリスク資本や、実際にリスクテイクしたリスク量(市場リスク等)等で調整した値を算出することにより、各部門の評価や効率的な金融機関経営(資本効率の追求など)を行うためのシステムです。

各部門のコスト・リスク調整後収益を算出するためには、各部門の特性に応じて、複数のシステムからデータを受領して組み合わせる必要があります。例えば、市場運用部門であれば、市場運用実績データを資金証券系システムから、リスクデータを市場リスク管理システムから、経費についてはABC原価計算システムや会計システムから、それぞれデータを収集し、コスト・リスク調整後収益を算出します。

このように算出した部門別の収益を各部門の業績評価に活用するほか、自己資本や統合リスク量と比較することにより、自己資本の十分性の検証や、全体のリスク量のコントロールに活用されます。

また、これらの収益、自己資本、リスク等について、経営者や経営企画部門がGUIで参照・分析できるように経営ダッシュボード機能を具備している場合もあります。

製品・サービス一覧

経営管理システムの製品・サービス一覧は、以下のページを参照ください。